住宅取得資金の贈与に使える「相続時精算課税選択の特例」とは?

以前ご紹介した、親からの資金援助を受ける際に使える「相続時精算課税制度」は、住宅取得資金に限られたものではなく、どのような目的にも使えるものですが、贈与者が60歳以上であることが必要です。

これに対し、住宅取得資金の贈与の場合に限り要件を緩和した「相続時精算課税選択の特例」というものがあります。

この「相続時精算課税選択の特例」とは、文字通り、住宅資金の贈与を受けた場合の相続時精算課税の特例として、贈与者の年齢制限が緩和され、60歳未満であっても、最大2500万円の特別控除を受けることができるという制度です。

平成33年(2021年)12月31日までに、父母(または祖父母)からの贈与により住宅取得資金を取得した場合で、次のような要件を満たすときに選択することができます。

では、各要件について詳しく見ていきたいと思います。

受贈者(もらう人)の要件

受贈者は、次の全てに当てはまる必要があります。

- 贈与者の直系卑属(子や孫など)である推定相続人又は孫であること

- 贈与を受けた年の1月1日において、20歳以上であること

- 自己の配偶者、親族などの一定の特別の関係がある人から住宅を取得したものではない

- 贈与を受けた年の翌年3月15日までに住宅取得資金の全額を充てて住宅を新築等して所有者になること

- 贈与を受けた時に日本国内に住所を有していること(但し、一時居住者等の例外あり)

- 贈与を受けた年の翌年3月15日までにその住宅に居住すること(又は同日後遅滞なく居住することが確実であると見込まれること)

対象となる住宅の要件

新築の場合

- 登記簿上の床面積が50㎡以上、かつ、床面積の2分の1以上が居住用であること

中古の場合

- 建築後、住居として使用されたものであること

- 登記簿上の床面積が50㎡以上、かつ、床面積の2分の1以上が居住用であること

- 建築後20年以内であるもの(耐火建築物の場合は25年以内)

- 耐震性の安全基準に適合することが、一定の書類で証明されるもの

増改築の場合

- 増改築後の床面積が50㎡以上、かつ、床面積の2分の1以上が居住用であること

- 増改築工事が、自己が所有・居住している家屋に行われたもので、一定の工事に該当することが書面により証明されたものであること

- 増改築等の工事費用が100万円以上であること

必要な手続き

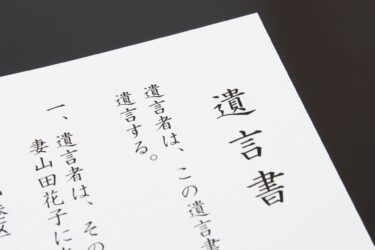

「相続時精算課税選択の特例」の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、相続時精算課税選択の特例の適用を受ける旨を記載した贈与税の申告書に、相続時精算課税選択届出書、登記事項証明書なと一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

また、「相続時精算課税選択の特例」も、通常の相続時精算課税と同じように、一度選択すると、その選択をした贈与者からの贈与については、撤回をすることができませんので注意が必要です。

相続時精算課税制度は贈与時には非課税ですが、贈与者が亡くなった時に相続税の対象となりますので、将来を見越して検討する必要があります。その他にも考慮すべき事項がありますので、税理士等の専門家に相談するなどして、十分に検討してください。